Що якщо вам зараз скажуть про те, що ми наближаємося до чергової глобальної фінансової кризи, якабуде ще гірше і триваліше, ніж світовийфінансова криза 2008 року? Хочете дізнатися більше? Що якщо вже кілька десятиліть наші фінансові та валютні інститути є одним з найбільш значних факторів економічної нерівності в усьому світі? Вам було б цікаво зрозуміти, чому?

Протягом десятиліть більшістьнормативних актів, призначених для зміцнення наших фінансових систем, або рішення щодо відсоткових ставок, покликаних стимулювати економіку, додатково чинили руйнівний вплив на ваш майбутній добробут. Цей процес ефективно сприяв скороченню державного боргу, але при цьому поступово знищував багатство таких рядових вкладників, як ви і я. Це могло б здатися дещо неправдоподібним, правда?

незручна правда

На жаль, істина полягає в тому, щонаведені вище твердження можуть бути фактично обгрунтовані. Так, багато хто з нас, хто володіє достатніми привілеями, відчувають користь від суворого регулювання, розумної банківської практики і стабільних фінансових ринків. Наші гроші в безпеці, платежі працюють, а фінансові установи роблять нам вигідні пропозиції в спробі завоювати або утримати в якості клієнтів.

Але ...

Існують і інші негативні, і в основномуневідомі аспекти фінансових систем, які необхідно викривати. Без розуміння того, як навіть добре функціонуюча економіка може (і зазвичай буде) схильна до неспроможної монетарної практики – ми не зможемо оцінити реальну силу Біткойна. Ми так і будемо схильні продовжувати відсилати Біткойн на периферію і розглядати його лише як альтернативну платіжну систему або валюту, яка актуальна тільки для проблемних і розвиваються. країн.

У цій статті ми розглянемо фонові фінансовіпроцеси, які надають згубний вплив на добробут громадян і, при цьому, роблять це на протязі тривалого періоду часу в рамках цілих багатомільярдних економік. Ось чому поступове зменшення вашого індивідуального добробуту помітно не відразу, і, швидше за все, не стане чимось шокуючим або особливо драматичним. Для кожної людини окремо - втрачена сума буде недостатньою для розпалювання суспільних заворушень, але, при загальному підсумовуванні з урахуванням мільйонів людей, задіяних в економіці, починають складатися значні цифри.

Це не тільки комісійні побори

Наші кишені вичищають не тільки такі найбільшпоширені дратівливі чинники, як банківські побори, комісії за грошові перекази або інвестиційні витрати. У ряді країн відбувається мовчазне і акуратне перерозподіл багатства від рядових вкладників, таких як ви і я, до уряду і фінансовим установам.

Це прихований перерозподіл багатствастає більш помітним у міру зростання рівня інфляції. І для цього інфляція не обов'язково повинна бути високою (по відношенню до історичних показниками), адже не тільки широко розрекламовані сценарії гіперінфляції в Венесуелі або Зімбабве демонструють, як марнотратні урядові витрати і необгрунтовані фінансові рішення можуть завдати громадянам економічних збитків.

Навіть в добре розвинених економіках, якіхарактерні помірним розростанням, низькими процентними ставками і, мабуть, нешкідливими темпами інфляції - багатство і заощадження людей систематично перерозподіляються на погашення державного боргу. І це відбувається непомітно, так щоб виборці не знали про це, тому марнотратним державних витрат загрожують мінімальні політичні наслідки.

У більшості країн люди довіряють свої гроші,заощадження і економічне благополуччя великим фінансовим установам і центральним банкам. Люди вірять, що сильна нормативно-правове середовище в їх країні підтримає їх зусилля по виживанню (або навіть процвітання) у фінансовому відношенні.

Проте, нормативні акти, в першу чергу,призначені для захисту цілісності банківської системи - також створюють умови для зростання грошової маси, інфляції і процентних ставок, які непомітно переміщують багатство від вкладників приватного сектора до боржників державного сектору. Тому наступного разу, коли ви подумаєте, що тема інфляції і державного боргу / розтрати є нудною і не повинна вас турбувати - подумайте ще раз.

Наскільки глибока кроляча нора?

Інстинктивно багато з нас розуміють - з існуючим станом речей щось не так.

Наступне змушує нас відчувати дискомфорт і відчуття несправедливості:

- Непомірні комісії за грошові перекази в рідну країну;

- Високі процентні ставки по нашим особистим або діловим кредитами;

- Непомірні платіжні побори, будь то прийом платежу по карті або транскордонний корпоративний платіж;

- Обмеження на те, скільки грошей ми можемо інвестувати в офшори;

- Зниження вартості наших інвестиційних портфелів, в той час як керуючі активами, брокери або біржі продовжують процвітати.

Але, ця кроляча нора виходить далеко за рамкиподібних речей. Наші фінансові системи і нормативно-правова база були спроектовані таким чином, що гроші і отримане з них багатство підступно переміщуються через банківську систему - від вкладників до фінансових установ і погашення державного боргу.

Що ще більш важливо - масштаби, в яких цевідбувається, вражають уяву. Дана стаття є першою з серії, в якій буде представлений заснований на фактах огляд того, як це відбувається. Сподіваюся, це «відкриє вам очі» на реалії і підштовхне до пошуку кращих альтернатив того, що завжди вважалося нормою.

У цій та другої статті будуть розглянуті наступні теми:

- Споживачі несуть на собі основний тягар структур сучасних фінансових установ;

- Фінансові установи отримують більше грошей від своїх клієнтів, ніж клієнти від них;

- Навіть в добре функціонують, розвинених економіках багатство перерозподіляється від бідних до багатих.

Ця стаття буде присвячена найбільш практикуєтьсяфінансовому сервісу, тим самим «подразників», до яких ми звикли і вже не звертаємо на них уваги. У наступній статті ми розглянемо, як грошові інститути і системи, яким ми довіряємо кожен день, сприяють підступною і прихованої передачі багатства від бідних до багатих. Всі ці проблеми дають зрозуміти - чому ми повинні бути відкриті для кращої системи грошей, про що і буде третя стаття.

Фінансові інститути - це дорогі машини

Існує безліч причин, за якими надання фінансових послуг людям і підприємствам стало настільки дорогим - давайте торкнемося декількох.

Фінансові процеси фрагментовані і задіють безліч посередників

Багато з нас, як правило, не знають про всіхтруднощах і проблемах, з якими стикаються компанії, що пропонують будь-які фінансові послуги. Всюди в світі реальні фінансові ринки, технологічні платформи та системи фрагментовані і в різному ступені роз'єднані навіть в розвинених країнах. В результаті багато різні постачальники послуг часто об'єднуються для співпраці, щоб надати нам конкретну послугу.

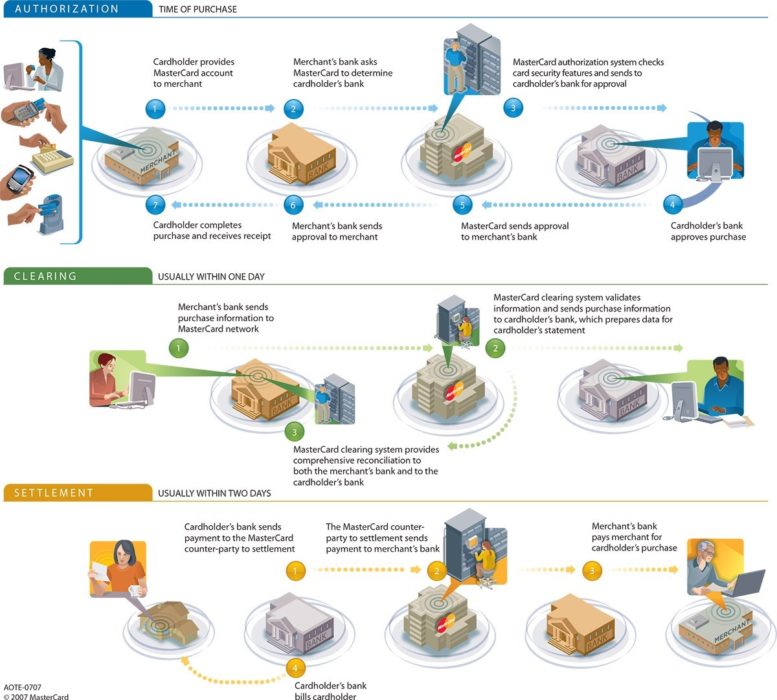

Наприклад, для того, щоб ви могли здійснитипростий платіж за допомогою карти в своєму улюбленому магазині - існують компанії, які надають пристрою для прийому платежів за допомогою кредитної картки.

Ці компанії & # 8212; банки, в якому у вашогомагазину є рахунок, їхня діяльність називається еквайрингом. Подібний банк зазвичай входить в мережу таких платіжних компаній, як Visa, Mastercard або Amex, для того, щоб ваш запит на платіж був переданий до банку-емітенту (ваш власний банк), який, зрештою, переведе кошти з вашого рахунку та зв'яжеться з центральним банком, який займається взаємопогашенням щодо платіжних зобов'язань між банками-екваєрами та банками-емітентами, що називається клірингом.

Це не до кінця вичерпна інформація, але, легко зрозуміти, як всі ці сторони і їх власні витрати вплинуть на загальну вартість проведення платежу.

Як це працює

Ми неминуче відчуваємо наслідки цих проблем внашому повсякденному житті у вигляді банківських поборів, страхових внесків, скорочення заощаджень або неможливості інвестувати. Однак крім наявності декількох гравців, кожен з яких додає до своєї частини сервісу свої витрати і збори - є багато інших чинників, що збільшують тягар витрат, яке неминуче несе споживач.

Фінансові установи змушені підтримувати дорогу інфраструктуру

Великі банки, страхові компанії та інші фінансові установи зазвичай несуть величезні витрати на такі речі:

- Регіональну мережу філій, в якій кожна філія несе витрати на персонал, приміщення, управління грошовими коштами і т.д;

- Регіональну мережу банкоматів, яка несе витрати на технічне обслуговування, поповнення готівки, транспортування готівки та безпеку;

- Застарілі успадковані IT-системи в більшості банків з безліччю IT-фахівців, які займаються їх обслуговуванням і постійної доопрацюванням;

- Десятки або навіть сотні тисяч добре оплачуваних співробітників;

- Зарплату керівників фінансових служб, яка, як правило, дуже висока.

І далі, в тому ж дусі.

Загалом, традиційні фінансові інститути надзвичайно дороги в експлуатації, і ці витрати відшкодовуються за рахунок зборів, премій, відсотків і т.д.

Крім того, що фінансові системи і без того дорогі - факт, що вони недостатньо добре інтегровані лише збільшує їх вартість.

Це відсутність стандартизованих і інтегрованих систем є причиною, наприклад, для наступного:

- Платіж для одержувача може відбитися на його банківському рахунку тільки через кількох днів;

- Ви не можете отримати єдине уявлення провсіх ваших інвестицій і страхові поліси, що належать різним установам, без посередника або брокера, який вручну повинен зіставити це для вас. І, звичайно ж, цей посередник візьме з вас оплату за свої послуги.

Глобальні платіжні системи роз'єднані з внутрішніми

У глобальному плані відсутність інтеграціїстає ще більш вираженим. Внутрішня платіжна система окремих країн не інтегрована і не орієнтована на спрощення транскордонних платежів. В результаті, для полегшення транскордонних платежів, потрібні додаткові посередники, такі як мережа SWIFT і банки-кореспонденти, кожен з яких стягує додаткову комісію.

У міру проходження через ряд банків - сума переказу злегка «втрачає у вазі»

Транскордонні платежі - це лише один зприкладів використання біткойнов. У 2018 році обсяг грошових переказів в світі досяг $ 689 млрд. При цьому, середня комісія на переказ $ 200 залишається високою - близько 7%, банківський переказ найдорожчий - в середньому 11%.

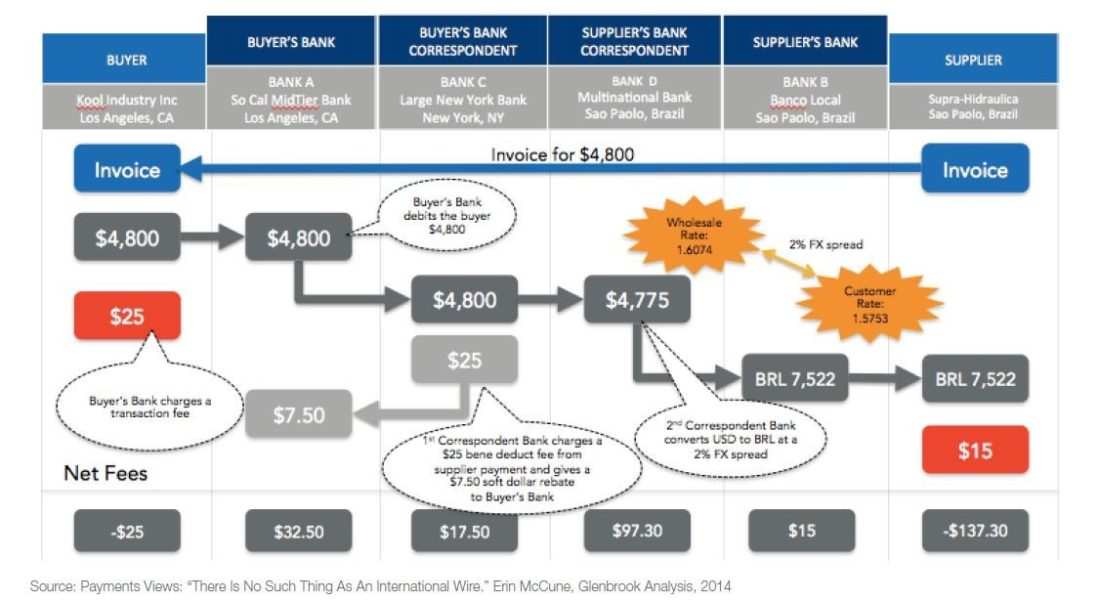

Транскордонні корпоративні платежі значновище за вартістю. У 2018 році їх обсяг перевищив $ 21 трлн. Тарифи, які в середньому складають від $ 30 до $ 40 за платіж, а також середній валютний спред в 2%, роблять транскордонні корпоративні / B2B платежі дуже вигідними для фінансових установ.

У випадках, коли корпоративні скарбникипокладаються на банк-одержувач для обробки конвертації валюти - прозорість обмінних курсів і комісійних за конвертацію може бути обмеженою як для відправника, так і для одержувача B2B-транзакції. Також, транскордонні платежі не виробляються в режимі реального часу - час розрахунку до 5 днів не є рідкістю.

Однак нездатність як відправника, так іодержувача ефективно відстежувати рух коштів по мірі їх проходження через кореспондентську банківську систему, як правило, викликає велике занепокоєння.

Фрагментовані системи в інвестиційній індустрії

Інші приклади фрагментації фінансових систем,які негативно позначаються на кінцевих споживачах можна спостерігати в інвестиційному просторі. При управлінні вашими інвестиціями - між собою співпрацюють кілька сторін, і всі вони стягують плату, яка, в кінцевому підсумку, знижує ваш дохід.

Подумайте про доходи, які ви очікуєте відінвестицій в свій пенсійний фонд. За лаштунками досить багато учасників, залучених в процес управління вашими пенсійними заощадженнями, кожен з яких стягує плату за свої послуги.

Це такі персонажі:(Прім.переводчіка. Інформація більш актуальна для зарубіжних країн)

Адміністратор пенсійного фонду– допомагає спрямовувати частину ваших щомісячнихвідрахувань від заробітної плати різним керуючим активами, які керуватимуть вашими фондами (і, ми сподіваємося, збільшувати їх), виплатами за вашими претензіями тощо.

керуючі активами– інвестують ваші щомісячні внески уконкретні акції та інші фінансові інструменти, як правило, у процесі спираючись на будь-яку стратегію. На додаток до звичайній платі за управління активами – вони можуть стягувати комісію за прибутковість, якщо така перевищує будь-який контрольний показник, до речі, що інвестори рідко розуміють.

Мульти-менеджери– також іноді беруть участь у керуванні вашимиінвестиціями, управляючи іншими інвестиційними менеджерами, кожен із яких, своєю чергою, управляє певними частинами ваших інвестицій. За цю послугу мульти-менеджер стягує додаткову оплату.

Провайдери фінансових платформ- мають у своєму розпорядженні системи та операційніможливостями, щоб надавати досвідченішим членам пенсійного фонду ширший вибір варіантів інвестування. За цю послугу стягуються платежі.

Пенсійні брокери- їх обов'язок полягає в тому, щоб допомогтивашому роботодавцю структурувати ваші вихідні допомоги, підтримувати зв'язок з адміністратором пенсійного фонду, допомогти в навчанні вас (співробітника) до того, як краще примножити свої пенсійні заощадження і т.д.

Консультанти за активами– зазвичай консультують окремі пенсійні фонди щодо інвестиційних стратегій та стягують плату за цю послугу.

І, звичайно ж, існують інші організації,такі як біржі, на яких відбувається фактична покупка і продаж цінних паперів. Всі ці біржові та інші, пов'язані з торгівлею, витрати також покладаються на самого інвестора.

Таким чином, незважаючи на те, що на дворі вже 21 століття - проблема непрозорих і непомірних інвестиційних поборів продовжує існувати, і це викликає величезне розчарування.

Фінансові установи отримують більше користі від грошей клієнтів, ніж самі клієнти

Є багато інших неявних «проблем» з нашоїнинішньої фінансовою системою. Фінансові установи отримують значний прибуток з комісій своїх клієнтів. Природно, для цих установ важливо залишатися прибутковими щодо послуг, які вони пропонують. Але, суспільство стало настільки нечутливим до нерівномірного розподілу доходів між рядовим споживачем і професіоналами в області фінансів, що більше не помічає явних спекуляцій.

Наприклад, люди щомісяця платять банкам закористування банківським рахунком. Тим не менш, вони, будучи клієнтами банку, найчастіше, не отримують прибутку від відсотків за своїми банківськими / чекових / поточними рахунками.

Тим часом банки використовують гроші клієнтів длянадання позик під високі відсотки, з чого витягають ще більш значний прибуток. Тому, в наступній статті буде розглянуто, як банки можуть використовувати кошти своїх клієнтів для надання позичок урядам під процентні ставки нижче ринкових.

Пов'язані з інвестиціями установи отримують дохід незалежно від руху ринку

Рядовий інвестор, який інвестує в пайовийфонд або купує котируються акції через брокера, буде нести ризик руху ринку / ціни. Брокер і біржа, що беруть участь в інвестиційному процесі, отримають комісію за транзакції, засновану на її розмірі, навіть якщо ринок впаде.

Керуючі активами, які управляютьінвестиційними портфелями для фізичних осіб або навіть пенсійними фондами, отримають комісію, скажімо, 1% від активів, якими вони управляють, незалежно від того, примножувати або, навпаки, постраждають інвестиції їх клієнтів. Це ще один приклад того, як вигода для рядового інвестора безпосередньо пов'язана з рухом ринку, а дохід керуючого активами - немає, принаймні, в короткостроковій перспективі, тому що постійна неефективність керуючого приведе його до втрати бізнесу.

Ненавмисні наслідки дорогих структур: нерівний доступ до банківських послуг

Одним з ненавмисних наслідківвищевказаних витрат є те, що не кожен може собі дозволити мати банківський рахунок. Банки повинні підтримувати прибутковість, а недорогі рахунки для незаможних майже завжди невигідні для них. За приблизною оцінкою, майже у 2 мільярди дорослих людей по всьому світу немає банківського рахунку.

Нерівний доступ до інвестиційних можливостей

Інша ненавмисне наслідок - не коженможе дозволити собі однакові інвестиційні можливості. Наприклад, щоб отримати доступ до інвестиційних можливостей за кордоном через вашого місцевого брокера, зазвичай існують мінімальні суми інвестицій, які менш заможні люди не можуть собі дозволити. Або, простіше кажучи, деякі люди не можуть отримати доступ до послуг певних керуючих грошима, якщо у них немає мінімальної суми грошей для інвестування. Тому менш забезпечені люди мають обмежений інвестиційний вибір, який не дає тих же переваг, які надаються більш заможним людям.

Зазвичай, у них є доступ тільки до наступних простим продуктам:

- Колективне інвестування - незважаючи на те, що кошти об'єднуються, різні види комісій сильно впливають на повернення інвестицій;

- Вкладення коштів в банківський депозит - на жаль, ці рахунки пропонують відсотки, які навряд чи (якщо взагалі) відповідають інфляції.

У наступному матеріалі будуть розглянуті проблеми економічної політики і глобальної системи управління фінансами.

Автор: Irlon Terblanche

</ P>