У цій статті Грег Чіполаро (Greg Cipolaro), CEO та редактор Digital Asset Research, ділиться своїми думками про нову модельціноутворення, яка показала високупрогностичну здатність на історичних даних, згідно з якою в травні наступного року ціна біткойнов перевищить 60 000 $. Після публікації оригінального дослідження PlanB Чіполаро з колегами вирішили самостійно перевірити висновки тестування на історичних даних і моделювання ціни біткойнов, попутно внісши в модель PlanB кілька змін. Вони також проаналізували попередні халвінг-цикли, щоб зрозуміти, чого можна очікувати від ціни біткойнов, якщо історія повториться і модель підтвердить свою спроможність у внутрівиборочном і вневиборочном тестуванні.

Кілька місяців тому людина відома втвіттері та медіумі під псевдонімом PlanB (@100trillionUSD), опублікував доповідь, озаглавлену "Моделювання ціни біткойна виходячи з його дефіцитності". У цьому дослідженні докладно аналізувався зв'язок між ціною биткойна та його коефіцієнтом відношення запасів до приросту кількості активу (Stock-to-Flow, або S2F). Доповідь PlanB, на нашу думку, була примітною двома моментами: спробою визначити майбутню ціну біткойна і міцністю взаємозв'язку між ціною (ринковою капіталізацією) біткойна та коефіцієнтом S2F на історичних даних.

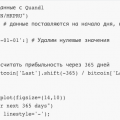

Чи не кожен день можна побачити тестування наретроспективних даних кріптостратегіі (або оцінки) з R-квадратом 95% і p-значенням 2,3E-17. Тому ми вирішили провести репліку цього дослідження, але з більшою деталізацією і кількома невеликими коригуваннями. Наші висновки, в цілому, підтверджують результати первинного аналізу: коефіцієнт S2F володіє пояснює здатністю (R-квадрат 91%) і достатньої статистичної значимістю (t-статистика 181,3). Модель прогнозує ціну біткойнов 60 592 $ в травні 2020 року і 732 256 $ до халвінгу 2024 р

Зміни, внесені в дослідження

В оригінальному дослідженні PlanB вивчаємісячні дані про ціну і обсязі пропозиції і виключає з коефіцієнта S2F перші 1.018.750 випущених токенов. На думку автора, ці монети були створені в перші місяці існування біткойнов і, ймовірно, належали Сатоши або були асоційовані з втраченими секретними ключами. Ми теж виконали щось подібне і виключили з розрахунків 1.148.800 токенов, грунтуючись на результатах цього аналізу (англ.). Однак ми виключили ці маркери також з розрахунку не тільки коефіцієнта S2F, а й ринкової капіталізації, щоб отримати скориговану капіталізацію. Ми вважаємо такий підхід більш послідовним. Регресія скоригованої ринкової капіталізації при скоригованому коефіцієнті S2F дає в результаті як кращий R-квадрат (90,9% проти 89,9%), так і більш високе значення t-статистики (181,3 проти 171,7) в порівнянні з нескоректована показниками .

Крім того, як я вже згадував, ми використовувалидобові (замість місячних) показники ринкової капіталізації (ціни) і кількість що знаходяться в обігу біткойнов за період з липня 2010 по липень 2019 р З огляду на підвищену гранулярность і волатильність ціни біткойнов і його темпу випуску (створювані блоки сильно розрізняються день від дня), не дивно , що у нас R-квадрат вийшов нижче, ніж в оригінальному дослідженні. Місячний період вимірювання володіє сглаживающим ефектом, який відсутній при використанні добових даних. Це статистика подвійний логарифмічною регресії, скріншот з Excel:

: Digital Asset Research

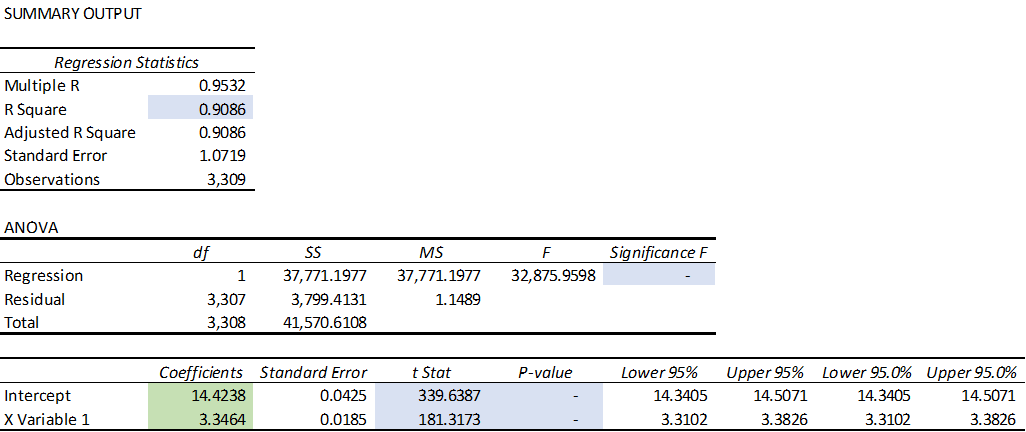

Графічна інтерпретація результатів моделювання

Підтвердивши висновки оригінального дослідження, мипобудували цінову модель, ґрунтуючись на результатах регресії. На графіці нижче ми зіставили фактичну ціну і 30-денну середню від змодельованої ціни (на простому денному графіку виникає занадто багато "шуму"), і позначили дати халвінгів. Відразу зазначимо, що 30-денне середнє значення ціни моделі на кінець липня становило 4950 доларів.

Чорний - ціна моделі, синій - фактична ціна, вертикальні пунктирні лінії - халвінгі. (: Digital Asset Research)

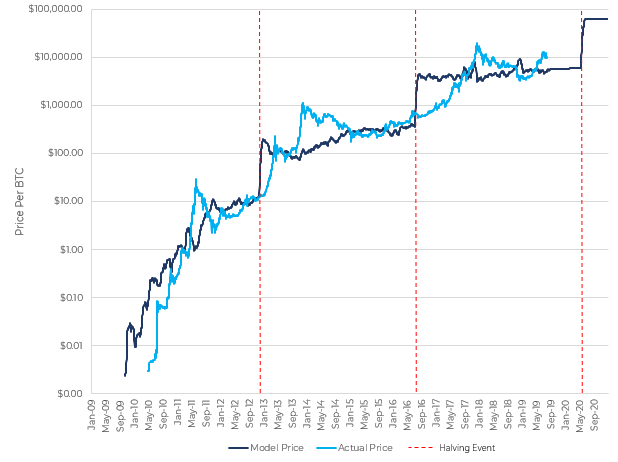

Премія / дисконт до моделі

З попереднього графіка можна зробити висновок, щофактична ціна біткойнов в значній мірі коливається навколо змодельованої. Це виглядає так, ніби ринок систематично недооцінює значення халвінгов, а потім, постфактум, переоцінює їх. Ми називаємо це премією (або дисконтом) до ціни моделі. На наступній діаграмі видно, що максимальна премія до ціни моделі з часом знижується, що говорить про підвищення ефективності оцінки інвесторами вартості біткойнов. Якщо така динаміка пошириться і на наступний халвінг-цикл, то нам слід очікувати, що максимальна премія до ціни моделі в цей раз опиниться набагато нижче попереднього пікового значення. Розумним припущенням представляється премія в розмірі 200-300%.

Синій графік - фактична ціна; чорний графікверхній - ціна моделі; чорний графік нижній - премія / дисконт до моделі; вертикальні пунктирні лінії - халвінгі; ліва шкала: ціна BTC; права шкала -% премії / дисконту. (: Digital Asset Research)

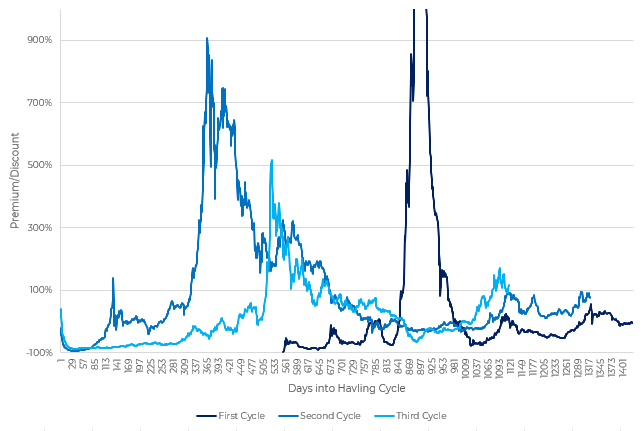

Порівняння премій / дисконтів різних циклів

Біткойн пройшов вже через два халвінга і заразнаближається дата третього. Тривалість кожного халвінг-циклу становить 210 000 блоків, або трохи менше 4 років виходячи з 10-хвилинного інтервалу між блоками. Використовуючи цю інформацію, ми наклали три халвінг-циклу один на одного і порівняли їх премію / дисконт до моделі по днях циклів. Третій цикл пораховано до кінця липня.

Темно-синій - перший цикл; синій - другий цикл; блакитний - третій цикл; вісь X - дні циклу; вісь Y -% премії / дисконту. (: Digital Asset Research)

З цього графіка можна зробити три цікавіспостереження. По-перше, премії до моделі досягали пікових значень приблизно після проходження третини циклу. Враховуючи, що ми знаходимося в кінці одного циклу і ось-ось перейдемо в наступний (при наступному халвінгу завершиться третій цикл), це означає, що пік премії фактичної ціни по відношенню до змодельованої все ще попереду. Перша третина наступного халвінг-циклу пройде приблизно у вересні 2021 р. Друге спостереження полягає в тому, що максимальний дисконт до моделі досягався приблизно після двох третин кожного циклу. Це також збігалося з формуванням цінового «дна» для біткойна. І останнє наше спостереження полягає в тому, що приблизно в поточному періоді всередині кожного з трьох халвінг-циклів біткойн торгувався з премією щодо ціни моделі. Ми не можемо знати заздалегідь, чи поточний цикл і далі розвиватиметься за сценарієм двох попередніх, але це цікаве спостереження.

Перший вневиборочний тест на підході

На момент наступного халвінга, очікуваного в травнінаступного року, прогнозована в рамках цієї моделі ціна біткойнов становить 60 595 $. Це відповідає ринковій капіталізації 1248 млрд доларів, що значно вище сьогоднішніх 208 млрд. Щоб краще окреслити контекст, на максимумах грудня 2017 року ринкова капіталізація біткойнов, за даними Coinmarketcap.com, досягала 327 мільярдів доларів, при індексі домінування (частці в сукупній капіталізації кріптоіндустріі) близько 46%. Для довідки: максимальне значення загальної капіталізації кріпторинка було зафіксовано в січні 2018 року і склало 828 мільярдів доларів. Сьогодні індекс домінування біткойнов дорівнює майже 69% при загальній капіталізації кріпторинка 304 мільярди доларів. Притому що прогнозована в рамках цієї моделі ціна BTC в травні 2020 р становить 60 595 $, потрібно відзначити, що в двох попередніх халвінг-циклах фактична ціна досягала 100% від змодельованої лише через деякий час після халвінга. Виходячи з передбачуваної дати халвінга 17.05.2020 і при запізненні, аналогічному попереднім халвінг-циклам, фактична ціна BTC повинна буде досягти паритету з змодельованої десь в 2021 г. Тобто ми ще не скоро дізнаємося, чи виправдаються ці прогнози.

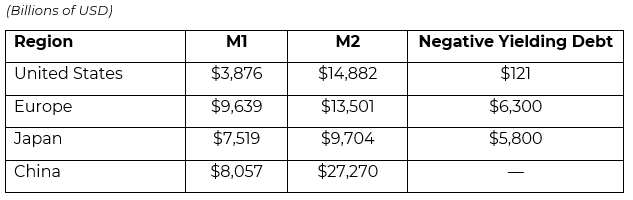

Звідки може взятися трильйон доларів?

Приплив в актив трильйона доларів - явищеаж ніяк не тривіальне і його ніяк не можна недооцінювати. Ця сума є ~ 11% від вартості всього коли-небудь видобутого золота (190 040 метричних тонн за ціною 1500 $ за унцію, що дає близько 9 трлн $), активу, який використовується в якості засобу збереження вартості тисячі років. Звідки може прийти в біткойнов цей трильйон доларів? Це важко знати напевно, але якщо нинішні макроекономічні та геополітичні умови збережуться, то таких джерел може бути декілька: знецінюються або втрачають купівельну спроможність валюти, інвестори в золото, що розглядають біткойнов як його цифровий аналог, або негативна прибутковість по державних облігаціях, світовий обсяг яких недавно перевищив 15 трильйонів доларів. У таблиці нижче наведено розмір грошової маси M1 (валюта в обігу і короткострокові депозити), M2 (M1 + депозити до узгодженого терміном погашення до двох років і вклади, які виплачуються з попереднім повідомленням у термін до трьох місяців) і сукупний світовий обсяг боргових паперів з негативною прибутковістю.

і: Digital Asset Research, Рада керуючих Федеральної резервної системи, Європейський центральний банк, Bloomberg

Чи дійсно необхідний приплив фіата на 1 трлн доларів?

Може статися так, що приплив в актив 1 млрддоларів і не знадобиться для того, щоб його ціна зросла до 60 тисяч доларів. CoVenture опублікували аналіз (англ.), який показав, що для отримання реально наданого (хоч і короткостроково) впливу на фактичну ціну біткойна, до суми припливу фіату потрібно застосовувати коефіцієнт 11,37. Використання 10-кратного або навіть 5-кратного мультиплікатора показує, що для отримання необхідного зростання ринкової капіталізації до 1 трлн доларів достатньо припливу всього лише #187; 100 чи 200 млрд доларів.

Чи працює ця модель для інших цифрових активів?

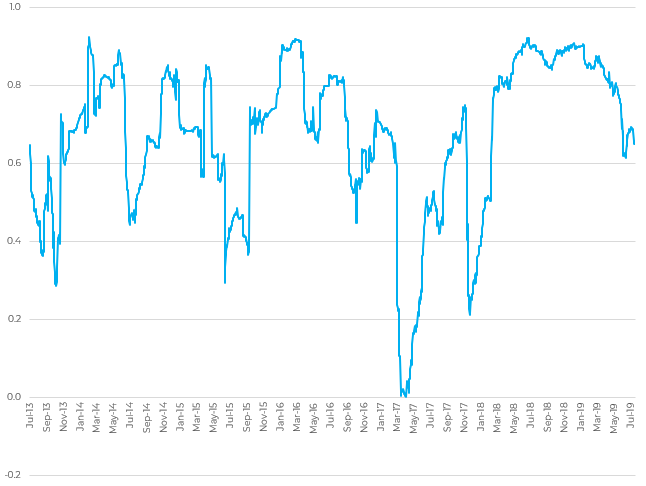

Ми використовували подвійну логарифмічнурегресію, щоб перевірити, чи володіє коефіцієнт S2F пояснює здатністю по відношенню до ціни LTC. Litecoin має таку ж прописану в програмному коді модель емісії, що і біткойнов, з тим винятком, що інтервал між блоками Litecoin в 4 рази менше (2,5 хвилини), ніж у біткойнов, а обсяг емісії, навпаки, обмежений в 4 рази більшим числом (84 млн LTC). Халвінгі в ньому відбуваються кожні 840 000 блоків замість 210 000, що становить ті ж самі близько 4-х років, з огляду на в 4 рази менший інтервал між блоками. На жаль, R-квадрат регресії склав всього 42,8% - цього явно недостатньо для опису рухів ціни LTC.

(: Digital Asset Research)

Ми думаємо, що цьому є пояснення: кореляція ціни лайткойна з біткойнов. Біткойн, безумовно, є домінуючим активом кріптоіндустріі за ринковою капіталізацією. А значить, руху ціни інших цифрових активів, таких як Litecoin, дуже часто визначаються коливаннями ціни біткойнов. Ми припускаємо, що цінові рухи лайткойна можуть частково пояснюватися його коефіцієнтом S2F, проте на них роблять визначальний увагу і інші чинники, як, ймовірно, і коефіцієнт S2F біткойнов. Так виглядає 90-денна середня коефіцієнта кореляції між BTC і LTC:

: Digital Asset Research

критика моделі

До оригінальної моделі PlanB було висловленокілька добре продуманих критичних зауважень, особливо тут (англ.) і тут (англ., переклад плануємо опублікувати в найближчому майбутньому). Автор першого аналізу висловлює незгоду з розподілом залишків, яке може дещо нівелюватися нашим спостереженням про циклічність премії / дисконту фактичної ціни до моделі. Ми не думаємо, що це достатній привід відхиляти нульову гіпотезу. Другий аналіз, як ніби, повністю підтверджує висновки, зроблені PlanB, хоч і з заголовком, який, на перший погляд, має на увазі незгоду з ними. Мабуть, найкраще, що міг би зробити читач - це ознайомитися з обома статтями і зробити самостійні висновки.

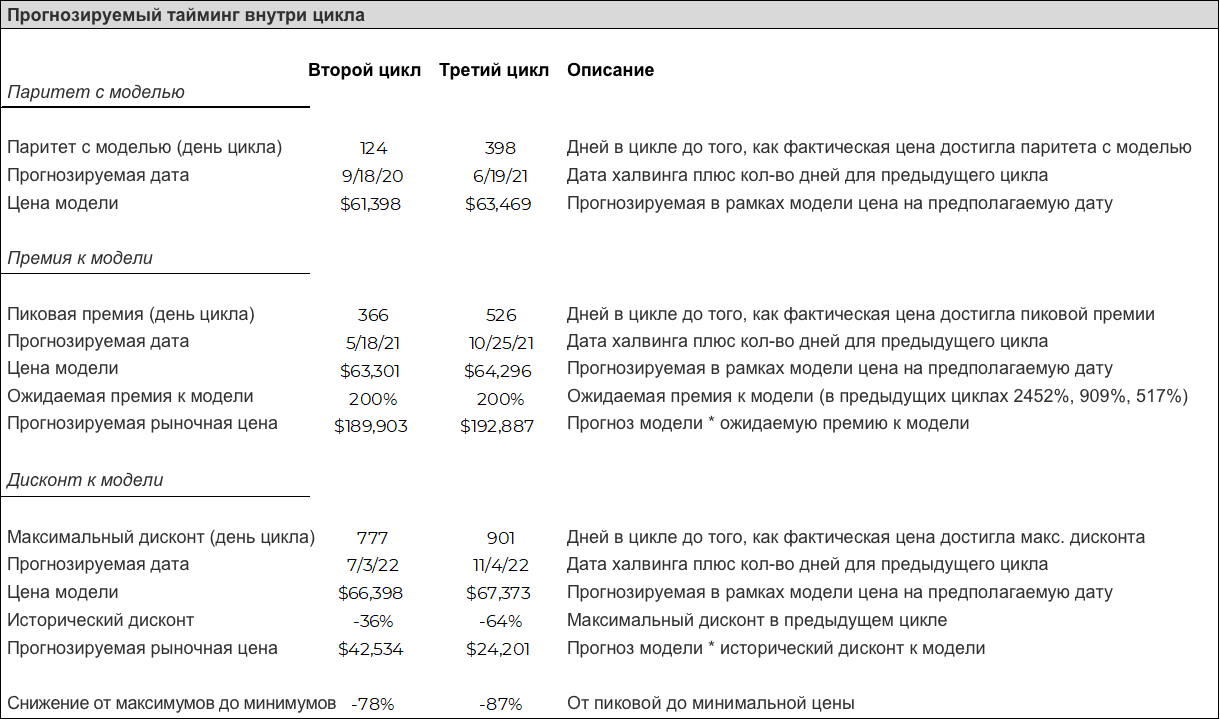

Поєднуючи модель з премією / дисконтом

Як ми вже показали раніше, фактична ціна, якправило, або перевершує, або не дотягує до змодельованої. Якщо поєднати 1) прогнози в рамках нашої моделі, 2) тенденцію інвесторів переоцінювати і недооцінювати актив по відношенню до ціни моделі і 3) таймінг всередині циклів, це відкриває нові можливості для цікавих прогнозів. Звичайно, це слід сприймати зі здоровою часткою скепсису і не розглядати як інвестиційну рекомендацію. У нас занадто мало даних (всього 3 циклу, 1 з яких ще не завершено, лише 2 з яких [поточний і попередній], на нашу думку, є релевантними для опису майбутнього циклу), щоб на основі них можна було зробити переконливі висновки. Проте, ми знаходимо такий експеримент гідним уваги як один з багатьох можливих способів подальшого розвитку ідеї.

Ми розділили майбутній цикл (після халвінга травня2020 г.) на три фази: паритет з моделлю, премія до моделі і дисконт до моделі. Взявши за основу другий і третій (поточний) цикли і використовуючи модель відносини запасів до приросту, ми виробили потенційний сценарій руху ціни BTC, представлений на зображенні нижче. Все це із застереженням про те, що це лише прогностична модель майбутньої ціни (прогноз може не виправдатися) і розподіл премії / дисконту до моделі в майбутньому циклі тут повторюється відповідно до двох попередніх циклами (знову ж таки, в реальності все може виявитися інакше). Повторюся: тут використано кілька рівнів припущень, які в майбутньому дуже навіть можуть не виправдатися.

: Digital Asset Research

Паритет з моделлю

Фаза паритету з моделлю - це етап, на якомуфактична ціна піднімається до змодельованої і залишається рівною їй. Це означало б зростання від поточних ~ 10150 $ до прогнозованого моделлю рівня. До інших особливостей цієї фази можна віднести зростання впевненості в собі, готовність спілкуватися з незнайомцями і інтерес до нових занять (як, наприклад, робота по дереву або спостереження за птахами). У другому циклі ця фаза почалася на 124-му дні циклу, в третьому циклі це сталося на 398-й день. Якщо припустити, що дата найближчого халвінга, 17.05.2020, не зміниться, то до цього дня ми повинні досягти ціни моделі в діапазоні 61398-63469 $ (ціна моделі постійно збільшується з ростом коефіцієнта S2F і, як наслідок, зниження темпу інфляції).

Премія до моделі

У фазі премії до моделі фактична ціна біткойновпіднімається вище змодельованої, набагато вище змодельованої. Цю фазу характеризують гранична ступінь впевненості в собі (ви все-таки живе втілення успіху) і прокинувся в вас інтерес до екстремальних хобі, таким як змішані єдиноборства або соколине полювання. Ви носите сорочки тільки від Cryptograffitti і перебуваєте в дюжині груп в Telegram, все аватарки в яких виключно з масками - Бейна, Daft Punk або Скорпіона. Ви починаєте частіше шукати відповіді на запитання про те, як придбати сплячий вулкан для підземного лігва. В майбутньому четвертому циклі ми очікуємо зниження цієї премії, так як ринок стає все більш ефективним. Але всі, хто вже якийсь час стежить за кріптосферой, знають, наскільки ірраціональним часом може бути ринок. Ми припускаємо, що максимальна премія знизиться до 200%, хоча з нашого боку це не більше ніж здогадка. Ми не виводили якогось рівняння, яке б пояснювало послідовність 2452%, 909%, 517%. У двох попередніх циклах ці піки досягалися на 366-й і 526-й дні, що для наступного циклу буде приблизно відповідати середині 2021 р

Дисконт до моделі

Останній етап – це фаза дисконту до моделі.До поширених ознак цієї фази можна віднести повернення до релігійних вірувань, розмови з неживими предметами з благаннями про те, щоб ціна просто повернулася до рівня двотижневої давності, малювання в TradingView незліченних ліній і трикутників і збільшення часу, сім'єю. У двох попередніх циклах максимальний дисконт по відношенню до ціни моделі досягався на 777-й та 901-й дні. Це відповідає зниженню на 78% та 87% від максимальних значень, і щось подібне відбувалося у кожному з останніх 3-х циклів.

висновок

Ознайомившись з критичними зауваженнями на адресудослідження PlanB і виконавши власний аналіз, ми прийшли до думки, що первинне дослідження PlanB було правильним, але, можливо, неповним. Скорочуються премії до ціни моделі і рими циклічність підводять нас до думки про те, що якийсь інший термін або функція, можливо, відсутня або ще не розкритий. Або, можливо, як каже професор Асват Дамодаран, цінність біткойнов як активу ніколи не може бути визначена, в кращому випадку він може бути якось оцінений. Здається, що продовження моделі в часі може дати неймовірні результати, але ми з вами навряд чи побачимо, що буде відбуватися в 2140 р Уж в цьому ми впевнені цілком.

Проте, ми вважаємо висновки PlanB івласну модель цікавим доповненням до інструментарію прозорливого кріптоінвестора. Ми сподіваємося побачити подальшу критику і оновлення цієї моделі, оскільки вважаємо, що відкриті обговорення сприяють зростанню нашого розуміння цього активу. І ми з нетерпінням чекаємо можливості перевірити нашу модель під внутрівиборочном і вневиборочном тестуванні під час наступного халвінга в травні 2020 г. А до тих пір зосередьтеся на цілі.

</ P>