قبل أن تغوص في المقال، انتبه إلى أن كل ما ورد فيه ليس كذلكهي نصيحة مالية، يرجى إجراء البحث الخاص بك لاتخاذ قرار أكثر استنارة.

الانحطاط المؤسسي

بالطبع أصدقائي الذين يشترون كل صباح*حرفيًا* لا تعد عملات الدرع الموجودة في وعاء هي السبب الوحيد الذي جعل الأصول الرقمية تصبح صناعة تبلغ قيمتها عدة تريليونات من الدولارات. وتلعب المؤسسات ــ أو كما أحب أن أسميها المنحطين المفرطين في الاستدانة ــ دوراً في هذه المعادلة. لنأخذ رأس المال الاستثماري كمثال. اليوم في الولايات المتحدة، تستغرق الشركة ما متوسطه 7 سنوات للوصول إلى السيولة، بدءًا من التمويل الأولي وحتى طرح أسهمها للاكتتاب العام. خلال فقاعة الدوت كوم، استغرق هذا 3 سنوات فقط.

ظهور الصناديق الضخمة مثل Softbank أولقد غيرت شركة Tiger Global مسار رأس المال الاستثماري كفئة أصول. وتم "إعادة تقييم" الشركات إلى شركات في مرحلة النمو في إطار زمني أقصر بكثير. طالما أنهم يستطيعون إظهار بعض الديناميكيات على الأقل. إن شركات رأس المال الاستثماري التي تدعم الشركات الناشئة التي تستهلك الأموال النقدية ليست بالأمر الجديد في عالم رأس المال الاستثماري. لكن السرعة التي حدث بها ذلك كانت أسرع بكثير في العامين الماضيين.

عندما تتمكن كل شركة تستثمر فيها من جمع الأموال خلال 6 إلى 8 أشهر، يصبح التحدي أقل في اختيار الفائزين وأكثر في شراء أكبر عدد ممكن من تذاكر اليانصيب.

والصناديق الكبيرة بدورها لديها حوافز لذلكوضع مبالغ ضخمة من رأس المال. إذا كان الصندوق يعمل بمليار دولار، فإن وضع 10 ملايين دولار يمثل 1٪ فقط من الصندوق بأكمله. عندما يطارد رأس المال الزائد عددًا محدودًا من الشركات الناشئة، فهذا يعني أن التقييمات في اتجاه تصاعدي. للسياق، تذكر أن الدورة الأخيرة لـ OpenSea بلغت قيمتها 13 مليار دولار في الأسواق الخاصة. أو بلغت قيمة MoonPay 3.4 مليار دولار.

إذا أخذنا مؤشرات SPO قابلة للمقارنة لـاليوم: تبلغ قيمة Coinbase 10 مليارات دولار. وتبلغ قيمة PayTM، إحدى الشركات الرائدة في توفير المحافظ في الهند، 3.8 مليار دولار. هل تكلفة Coinbase وPayTM أقل من تكلفة OpenSea وMoonpay؟ لا أعرف. لكن الاستدلال العقلي على الأرجح لعب دورًا هنا. إن استثمار مبالغ أكبر بشكل متزايد من المال بتقييمات أعلى سيكون أمرًا جيدًا طالما أن هناك سوقًا مفتوحة صحية يمكن الاستفادة منها.

الأسواق المفتوحة هي المعيار إلى أينوفقا لمستثمري القطاع الخاص، قد تظهر شركة ناشئة في نهاية المطاف. لنفترض أنني أرى أن قيمة الشركة المتداولة علنًا تبلغ قيمتها 100 دولار أمريكي وأن قيمة اللاعب المرتبط في المرحلة المبكرة تبلغ 1 دولار أمريكي (أو ما يعادله بالعملة المحلية). يمكن أن تبلغ قيمتها 100 مرة أكثر بمجرد طرحها للاكتتاب العام. وبطبيعة الحال، يقوم المستثمرون في المراحل المبكرة بإجراء عدد قليل من الاستثمارات فقط. إنهم يتفرقون بين اللاعبين - أو يتنوعون، كما يسميها الأطفال الرائعون. لنفترض أنك قمت بعشرة رهانات قيمة كل منها 10 دولارات ووصلت إحداها إلى 100 دولار - لقد حصلت على التعادل مع كل رهاناتك السيئة وحققت ربحًا جيدًا. (في هذا المثال الافتراضي، لا آخذ في الاعتبار العمولات والتخفيف وأتعاب المحاماة).

لكن القصة تتغير عندما تكون التقديرات علنيةالسوق تتفق مع التقديرات في السوق الخاصة. تذكر في بداية المقال تحدثت عن كيف يساعدنا توفر البيانات في تقييم الأشياء؟ في كل مرة يتم طرح شركة مثل WeWork أو Beyond Meat للاكتتاب العام، هناك سابقة بشأن القيمة التي ينبغي أن تكون قيمتها. وهذا يعني أنه بعد طرح الشركة للاكتتاب العام، ستعود التقييمات إلى أرقام أكثر واقعية. وبالتالي، يواجه موزعو رأس المال الاختيار عندما تطرح شركة أسهمها للاكتتاب العام في سوق متدهورة.

هل يجب عليك ربط رأس مالك بمشروع غير سائل في مرحلة مبكرة أو شرائه مباشرة في الأسواق العامة، كما فعلت سوفت بنك في الربع الثالث من عام 2020؟

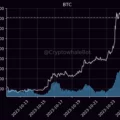

يقول المثل: "المال يولد المال".وفي هذه الحالة ينبغي أن نقول أن السيولة تولد السيولة. عندما لا يرى المشاركون في السوق العامة أرباحًا، يجد المشاركون في السوق الخاصة أنفسهم في وضع صعب. لأنه لا توجد شهية للمخاطرة والاستثمار في اللاعبين في المراحل المبكرة. هناك علاقة مباشرة بين عدد الاكتتابات العامة الأولية وحجم رأس المال المخصص لصفقات المشاريع في المراحل المبكرة. يقوم المستثمرون المغامرون بإعادة الأموال إلى الشركات الناشئة الجديدة بمجرد رؤية أرباح من شركة تم طرحها للاكتتاب العام. يوضح الرسم البياني أعلاه لماذا شهدت السنوات القليلة الماضية نموًا سريعًا في نشاط مستثمري رأس المال الاستثماري. من المحتمل أن تكون الزيادة في عدد الاكتتابات العامة الأولية قد ساهمت في ذلك.

وهذا يعمل أيضًا في الاتجاه المعاكس.إذا لم يرَ أصحاب رأس المال المغامر فرصاً فورية للسيولة، فسيتم إغلاق حنفية الأموال. في عام 2021، قام Softbank بمتوسط 3 صفقات كل أسبوع. وهذا ليس استثناءً تمامًا، نظرًا لأن حجم فريقهم في Vision Foundation هو ±400 شخص. لكن الزيادة الحادة في وتيرة نشر رأس المال تصبح واضحة عندما تنظر إلى استثمارات Tiger Global على مر السنين، كما هو موضح في هذا الرسم البياني من Pitchbook.

للمقارنة، مقدار رأس المال المخصصونمت شركة تايجر وحدها من نحو 8 مليارات دولار في عام 2019 إلى نحو 70 مليار دولار في عام 2021. ولوحظت قفزات مماثلة في عدد المعاملات المكتملة. لذا، فمن ناحية، كان لديك تدفق لا نهاية له لرأس المال، مدعومًا بأسواق مفتوحة صحية. من ناحية أخرى، لديك عدد محدود من الشركات الناشئة التي كانت مؤهلة في البداية للحصول على تمويل رأس المال الاستثماري. اجمع بين هذين العاملين وستحصل على جنون الشركات الناشئة الذي شهدناه في العامين الماضيين. بمعنى آخر، الحفلة التي رأيناها خلال السنوات القليلة الماضية قد انتهت. وقد لا يستأنف لفترة طويلة. في المستقبل المنظور، كل شيء من حولنا سوف يحكمه التدفق النقدي.

ما يحدث بين المنظمات والشركات الناشئةفي النظام البيئي للأصول الرقمية؟ وكما كانت الأسواق العامة لطيفة مع المؤسسين الذين يتطلعون إلى إدراج شركاتهم والحصول على السيولة، فقد أصبحت مساحة الأصول الرقمية مليئة بآليات جديدة لتوفير السيولة للمشاركين النشطين في السوق. إن التفسير الرهيب المضحك الذي يقدمه SBF الآن لزراعة DeFi Yield في محادثة مع مات ليفين من بلومبرج هو مثال لكل ما كان خطأ في الدورة الأخيرة.

الجنون مع القراد

ما جعل Web3 فريدًا من نوعه في جنونه هوهذه هي الطريقة التي تم بها تعزيز اهتمام التجزئة والوتيرة التي دخلت بها سيولة التجزئة إلى النظام البيئي blockchain. لم يعد الأفراد بحاجة إلى الاستثمار في رؤية بعيدة لما يمكن أن تقدمه تقنية blockchain، كما كان الحال في عام 2017 مع عمليات الطرح الأولي للعملات. وبدلا من ذلك، يمكن للمرء الاستثمار في الأصول التي كانت موجودة هنا والآن. كان يُنظر إلى "العائد" من التمويل اللامركزي على أنه حقيقي.

يمكن لجوانب مثل اللعب من أجل الربح و NFTs أن تفعل ذلكجذب عقول التجزئة بطريقة لا تستطيعها مفاهيم مثل أوبر من نظير إلى نظير أو سلاسل التوريد. ادمج ذلك مع الإيصالات العادية وملل الإغلاق، وستحصل على NFTs التي تباع بمليارات الدولارات. أراد الجميع الاستيلاء على البياكا التالية. أرادت كل شركة حصتها من فطيرة اللعب لكسبها.

الاستفادة منه كمؤسسيوكان المستثمر بسيطا جدا. أنت تستثمر في البنية التحتية التي تسمح للمؤسسين بالذهاب إلى السوق (مثل Alchemy)، أو تستثمر في منافذ البيع بالتجزئة حيث يتاجر المستخدمون بهذه الأصول. بالنظر من خلال هذه العدسة، من السهل معرفة سبب انقضاض العديد من الأسماء الكبيرة على الاستثمار في FTX - حيث يمكنهم تجنب المخاطر الاتجاهية للعملات البديلة العشوائية مع الاستمرار في الاستفادة من الضجيج نفسه.

يتعين على Facebook أو Amazon قضاء سنوات في ذلكإنشاء تأثيرات الشبكة التي ستجعل الأشخاص ينفقون الأموال على منصتهم. إن فشل فيسبوك الهائل في إنشاء أي شيء ذي معنى (حقيقي) في عالم التحول هو بمثابة شهادة على مدى صعوبة حمل مستخدمي التجزئة على إنفاق الأموال على شيء ما (ما لم تكن القيمة المقترحة غريبة إلى حد ما). لا أحد يريد أن يضيع وقته في أن يصبح رسوم متحركة بلا أرجل. على الشبكات الاجتماعية، نحن بالفعل تجسدات الآلهة بما فيه الكفاية. قارن هذا مع ما نراه في تباين "metaverse" الأصلي للعملات المشفرة.

كان من الشائع رؤية NFTs يتم بيعها مقابلهاعشرات الآلاف من الدولارات. يوضح الرسم البياني أعلاه أن معظمها يصل إلى الصفر بمرور الوقت. لأول مرة في تاريخ البشرية، أصبح لدينا الأدوات اللازمة لإنشاء فقاعة فقاعية. خلال فقاعة بحر الجنوب أو "فقاعة السكك الحديدية"، استغرق الأمر سنوات لإنشاء أي مظهر من مظاهر الأعمال التجارية القابلة للحياة. لقد تطلب الأمر موارد هائلة للتظاهر بأن العمل موجود في ظل هذه الضجة. في العصر الرقمي، كان يوم واحد من البرمجة هو كل ما يتطلبه الأمر لجمع رأس المال من المستثمرين الذين غالبًا ما لا يعرفون شيئًا عن الأدوات الرقمية التي كانوا يسارعون إلى شرائها.

من الظلم أن نقول ذلكاستثمر المستثمرون المؤسسيون في إنشاء منصات باعت أصولًا لا قيمة لها لمستخدمي التجزئة غير المعروفين. لأن الكثير منهم كانوا يقلدون ما كان يفعله زملاؤهم. أو كانوا يتفاعلون مع ما يريده مستثمروهم (LPs). ولكن هناك سبب للاعتقاد بأن الأداء المتضخم - سواء على TVL المقفل في DeFi أو على NFTs القابلة للتداول - كان القوة الدافعة وراء الكم الهائل من الأموال التي تدفقت إلى النظام البيئي على مدار العامين الماضيين.

وهذا التدفق الهائل لرأس المال، بدوره،حفزت التمويل السريع لكل شيء. عندما تركز على أسرع طريقة لجعل العميل يشتري بدلاً من التركيز على ما يحتاجه العميل، ينتهي بك الأمر إلى بحر من الأدوات المفترسة التي ليس لها أي قيمة لتقدمها. يبيع المرء المخاطر للعملاء الفضوليين الذين يبحثون عن الحداثة. وبطبيعة الحال، يؤدي هذا إلى إساءة استخدام السوق في فترة قصيرة عندما لا يفهم المنظمون بعد ما يحدث في السوق الجديدة.

هل فقط كان حلما؟

قبل بضعة أيام، أثناء سيري في دبي،أخبرني أحد الأصدقاء أنه "واثق" من قدرته على جني الأموال بغض النظر عن مكان تحرك الأسواق. إنه الرئيس التنفيذي لشركة blockchain كبرى ولديه بالتأكيد سبب وجيه لثقته. الأشخاص مثلي الذين دخلوا السوق في العقد الأول من القرن الحادي والعشرين استفادوا من واحدة من أكبر التوسعات في المعروض النقدي. لقد شهدنا فقط أوقاتًا جيدة - مع نوبات من الخوف بين الحين والآخر. إذا كان عمرك 20 عامًا مثلي، فلا داعي للقلق.

وألمحت له أن كل التكنولوجيا مثلوقد يكون القطاع في دورة فقاعة تمتد لعدة عقود، وقد نواجه الواقع قريبا، كما حدث مع القطاعات "الساخنة" السابقة. كان هناك وقت كان فيه العمل على السيارات أو المنتجات الإلكترونية أمرًا ذكيًا.

كلما درست الفقاعات أكثر، كلما تساءلت أكثرمسألة ما إذا كنا جميعا نعيش في الخيال. ربما كل العملات المشفرة هي مجرد *غبار في العيون*؟ أم أن ما ننفق عليه الكثير من الوقت والطاقة له بالفعل آفاق حقيقية؟ من الجميل أن نؤمن بدورة سو تشو الفائقة، ولكن سيكون من الرهيب أن أستيقظ في سن الأربعين وأدرك أنني أمضيت للتو عقدين من حياتي على التكنولوجيا التي لا تعني شيئًا. الحياة أقصر من أن تخلق شيئًا لا يحتاجه أحد.

مع هذا الموقف، فإنه يستحق النظر بموضوعيةما هو الاتجاه الذي تطور فيه القطاع خلال السنوات القليلة الماضية. أود أن أتحدث عن كيف أن Zk-snarks هي ثورة في الابتكار، أو أن جميع أنواع المنظمات اللامركزية المستقلة الصغيرة التي تسيء استخدامها في عمليات الإنزال الجوي ستصلح السوق المالية. لكن "الابتكار" ليس ما كنت أبحث عنه. كنت بحاجة إلى الجر. أدلة كمية (يمكن التحقق منها) على أن الناس يستخدمون هذه الأشياء. أعداد. ورسومات عصا الهوكي.

وكمعيار نمو لهذه القطاعات، Iنظرت إلى أرقام 2020 وقارنتها بما يحدث الآن. لقد اتبعت هذا النهج لأن الربع الأول من عام 2020 كان النقطة التي كانت فيها معظم الأشياء التي اعتقدت أنها تتجه نحو الأعلى ناضجة بما يكفي لاستخدامها، ولكنها لم تصبح سائدة بعد. إن اعتبار الربع الرابع من عام 2022 بمثابة الطرف الآخر من المقياس أمر منطقي لأننا مررنا بالفعل بسوق هابطة منذ 6 أشهر، وإذا كانت كل هذه المقاييس مجرد متداولين ينقرون بشراسة على لوحات المفاتيح الخاصة بهم، فسنشهد بالفعل انخفاضًا كبيرًا تماشيًا مع تحطم الكرة الرئيسية.

إذا أخذت في الاعتبار أن سعر Bitcoin و Ethereum قد انخفضما يقرب من 75٪ من ATX الخاصة بهم، أتوقع سحبًا مشابهًا للمستخدمين النشطين. ثم قمت بتصفية حالات الاستخدام الأكثر شيوعًا، مثل الاسطبلات وتطبيقات DeFi وNFTs.