В тази статия Грег Сиполаро, главен изпълнителен директор и редактор на Digital Asset Research, споделя мислите си за новия моделвисоки ценипрогностична способност по исторически данни, според която през май следващата година цената на биткойн ще надхвърли 60 000 долара. След публикуването на оригиналното проучване на PlanB, Chipolaro и неговите колеги решиха независимо да проверят резултатите от тестовете на исторически данни и да симулират цените на биткойн, като направят няколко промени в модела PlanB по пътя. Те също анализираха предходни цикли на половина, за да разберат какво може да се очаква от цената на биткойни, ако историята се повтори и моделът потвърди своята жизнеспособност при вътрешнопробовни и непробни тестове.

Преди няколко месеца един известен вTwitter и медия под псевдонима PlanB (@100trillionUSD), публикуваха доклад, озаглавен «Моделиране на цената на биткойн въз основа на неговия недостиг«. Проучването анализира подробно връзката между цената на биткойн и съотношението му наличност към поток (S2F). По наше мнение докладът на PlanB беше забележителен с две неща: опитът му да определи бъдещата цена на биткойн и силата на връзката между цената (пазарната капитализация) на биткойн и съотношението S2F, използвайки исторически данни.

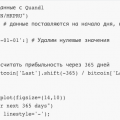

Не всеки ден можете да видите тестване наретроспективни данни за криптовалути (или резултати) с 95% R-квадрат и p-стойност от 2.3E-17. Затова решихме да повторим това проучване, но с повече подробности и няколко незначителни корекции. Нашите констатации като цяло потвърждават резултатите от първоначалния анализ: коефициентът S2F има обяснителна мощност (R-квадрат 91%) и достатъчна статистическа значимост (t-статистика 181.3). Моделът прогнозира цена на биткойн от 60 592 долара през май 2020 г. и 732 256 долара за наполовина през 2024 година.

Промени в проучването

В първоначално проучване PlanB проучвамесечни данни за цената и обема на офертата и изключва първите 1.018.750 издадени жетони от коефициента S2F. Според автора тези монети са създадени в ранните месеци на биткойн и вероятно са принадлежали на Сатоши или са били свързани с изгубени секретни ключове. Освен това направихме нещо подобно и изключихме 1148 800 токена от изчисленията въз основа на резултатите от този анализ (на английски език). Ние обаче изключихме тези маркери от изчислението не само на коефициента S2F, но и на пазарната капитализация, за да получим коригирана капитализация. Считаме този подход за по-последователен. Регресията на коригираната пазарна капитализация с коригирания коефициент S2F води както до по-добър R-квадрат (90,9% срещу 89,9%), така и до по-висока t-статистика (181,3 срещу 171,7) в сравнение с нерегулирани показатели ,

В допълнение, както споменах, използвахмеежедневни (вместо месечни) показатели за пазарна капитализация (цени) и броя на биткойните в обращение за периода от юли 2010 г. до юли 2019 г. Предвид увеличената гранулиране и нестабилност на цената на биткойн и скоростта на освобождаване (създадените блокове варират значително от ден на ден), не е изненадващо. че нашият R-квадрат се оказа по-нисък, отколкото в първоначалното проучване. Месечният период на измерване има ефект на изглаждане, който липсва при използване на ежедневни данни. Това са статистики за двойна логаритмична регресия, екранна снимка от Excel:

: Digital Asset Research

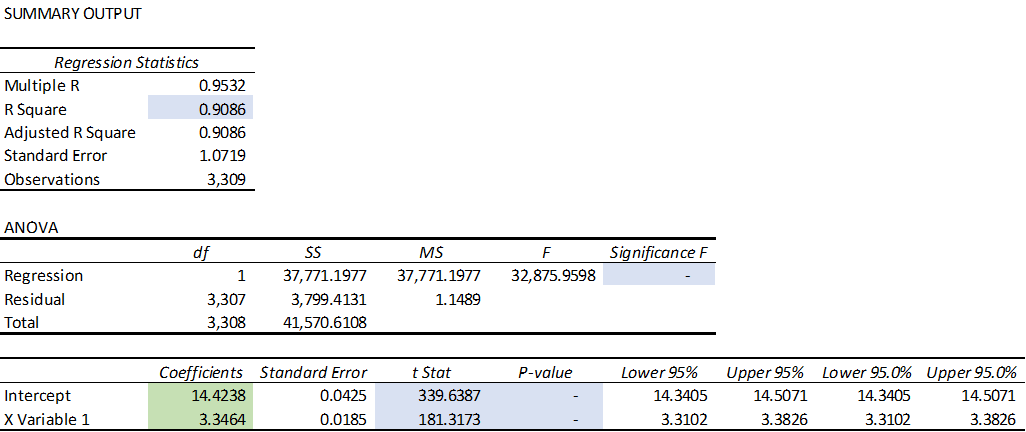

Графична интерпретация на резултатите от симулацията

Потвърждавайки констатациите от първоначалното проучване, ниеизгради модел на ценообразуване въз основа на регресионни резултати. В графиката по-долу сравнихме действителната цена и 30-дневната средна стойност на симулираната цена (има твърде много шум на проста дневна графика) и посочихме датите на преполовяване. Нека веднага да отбележим, че средната 30-дневна цена на модела в края на юли беше 4950 долара.

Черно - моделна цена, синьо - действителна цена, вертикални пунктирани линии - половинки. (: Digital Asset Research)

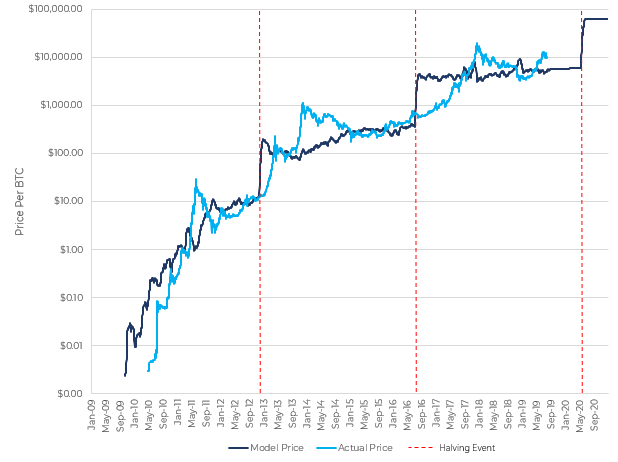

Премия / отстъпка към модела

От предишната графика можем да заключим товаРеалната цена на биткойн до голяма степен се колебае около моделираната. Изглежда, че пазарът систематично подценява значението на наполовина, а след това, след факта, ги надценява. Наричаме това премия (или отстъпка) към цената на модела. Следващата диаграма показва, че максималната премия върху цената на модела намалява с течение на времето, което показва повишаване на ефективността на оценката на инвеститорите за стойността на Bitcoin. Ако подобна динамика се разпространи към следващия цикъл на половин, тогава трябва да очакваме, че максималната премия спрямо цената на модела този път ще бъде много по-ниска от предишната пикова стойност. Изглежда разумното предположение е премия от 200-300%.

Синя диаграма - реална цена; черна графикагорната част е цената на модела; черна дънна диаграма - премия / отстъпка към модела; вертикални пунктирани линии - наполовина; лява скала: BTC цена; правилна скала -% премия / отстъпка. (: Digital Asset Research)

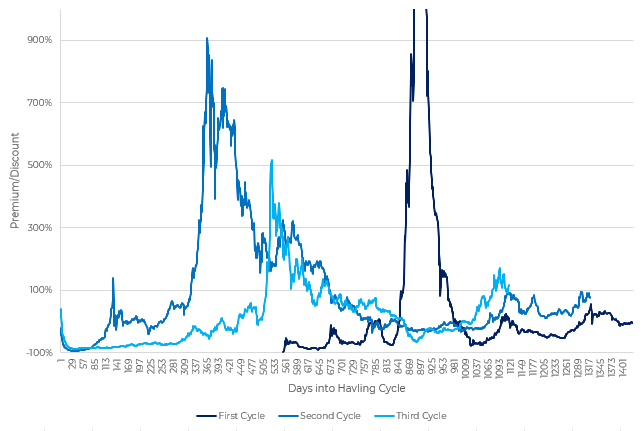

Сравнение на премии / отстъпки от различни цикли

Биткойн вече е преминал през две половинки и сегадатата на третото наближава. Продължителността на всеки цикъл на половина е 210 000 блока, или малко по-малко от 4 години, въз основа на 10-минутен интервал между блоковете. Използвайки тази информация, ние наложихме три цикъла на половина един върху друг и сравнихме премията / отстъпката им с модела по дните на циклите. Третият цикъл се изчислява до края на юли.

Тъмно синьо - първият цикъл; синьо - вторият цикъл; синьо - третият цикъл; Ос X - дни от цикъла; Y ос -% премия / отстъпка. (: Digital Asset Research)

Три интересни неща могат да бъдат извлечени от тази графика:наблюдения. Първо, премиите към модела достигнаха пикови стойности приблизително след една трета от цикъла. Имайки предвид, че сме в края на един цикъл и сме на път да преминем към следващия (при следващото преполовяване третият цикъл ще приключи), това означава, че пиковата премия на реалната цена спрямо моделираната все още предстои. Първата трета от следващия цикъл на разполовяване ще се случи около септември 2021 г. Второто наблюдение е, че максималната отстъпка към модела е достигната приблизително две трети от пътя през всеки цикъл. Това съвпадна и с формирането на ценовото «дъно» за биткойн. Последното ни наблюдение е, че около текущия период, в рамките на всеки от трите цикъла на преполовяване, биткойн се търгуваше с премия спрямо цената на модела. Не можем да знаем предварително дали настоящият цикъл ще продължи да се развива по сценария на предишните два, но това е интересно наблюдение.

Първият тест за вземане на проби по пътя

По време на следващото наполовина, очаквано през майдогодина цената, предвидена за този биткойн по този модел, е 60 595 долара. Това съответства на пазарна капитализация от 1248 милиарда долара, което е значително по-високо от днешните 208 милиарда. За да се опише по-добре контекстът, в максимумите от декември 2017 г. пазарната капитализация на биткойн според Coinmarketcap.com достигна 327 милиарда долара, като индексът на доминиране (дял в общата капитализация на криптовалутата) е около 46%. За справка: максималната стойност на общата пазарна капитализация на криптовалута е регистрирана през януари 2018 г. и възлиза на 828 милиарда долара. Днес индексът за доминиране на биткойн е почти 69% с обща пазарна капитализация на криптовалута от 304 милиарда долара. Докато BTC цената, прогнозирана по този модел през май 2020 г., е 60 565 долара, трябва да се отбележи, че в двата предишни цикъла на половин, реалната цена достигна 100% от моделираната само известно време след наполовина. Въз основа на прогнозната дата за наполовина от 05.17.2020 г. и със закъснение, подобно на предходните цикли на половин, реалната цена на BTC ще трябва да достигне паритет с тази, симулирана някъде през 2021 г. Тоест, няма да знаем скоро дали тези прогнози ще се реализират.

Откъде може да дойде трилион долара?

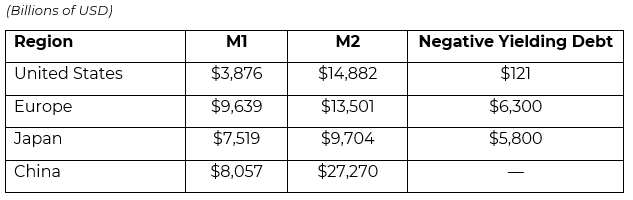

Притокът в актива на трилион доларав никакъв случай не е тривиално и не може да се подценява по никакъв начин. Тази сума представлява ~ 11% от стойността на цялото злато, добивано някога (190,040 метрични тона при цена от 1500 долара за унция, което дава около 9 трилиона долара), актив, който се използва като средство за запазване на стойността на хиляди години. Откъде идва този трилион долара в биткойн? Трудно е да се знае със сигурност, но ако настоящите макроикономически и геополитически условия продължат, може да има няколко източника: обезценяване на валута или загуба на покупателната им способност, инвеститори в злато, които считат Биткойн за своя цифров контрагент, или отрицателна доходност на държавните облигации, чийто скорошен глобален обем надхвърли 15 трилиона долара. Таблицата по-долу показва размера на паричното предлагане M1 (валута в обращение и краткосрочни депозити), M2 (M1 + депозити с договорен матуритет до две години и депозити, изплатени с предварително уведомление до три месеца) и общият глобален обем на дълговите ценни книжа с отрицателни доходност.

и: Digital Asset Research, Съвет на управителите на Федералния резерв, Европейската централна банка, Bloomberg

Необходими ли са наистина трилиона долара фиатни пари?

Може да се случи притокът в актива да е 1 милиарддолара и няма да е необходим, за да може цената му да се покачи до $60 хил. CoVenture публикува анализ, който показва, че за да се получи реално (макар и краткосрочно) въздействие върху действителната цена на биткойн, трябва да се приложи коефициент от 11,37 към размера на входящия фиат. Използването на 10x или дори 5x множествено показва, че за постигане на необходимия растеж на пазарната капитализация до $1 трилион, входящите потоци от «само» 100 или 200 милиарда долара.

Този модел работи ли за други цифрови активи?

Използвахме двойна логаритмикарегресия, за да се провери дали S2F има обяснителна мощност спрямо цената на LTC. Litecoin има същия модел на емисиите, предписан в програмния код като Bitcoin, с изключение на това, че интервалът между Litecoin блоковете е 4 пъти по-малък (2,5 минути) от Bitcoin, а обемът на емисиите, напротив, е ограничен 4 пъти брой (84 милиона LTC). Половината в него се случва на всеки 840 000 блока вместо 210 000, което е същото за около 4 години, като се има предвид 4 пъти по-малкия интервал между блоковете. За съжаление, R-квадратът на регресията беше само 42,8% - това очевидно не е достатъчно, за да опише движението на цените на LTC.

(: Digital Asset Research)

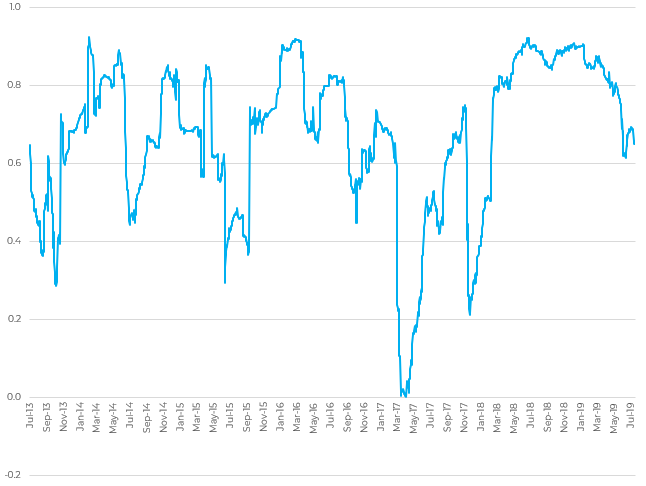

Смятаме, че има обяснение за това: Корелация на цените от Lightcoin към Bitcoin. Биткойн, разбира се, е доминиращият актив за пазарна капитализация на криптовалута. Това означава, че движението на цените на други цифрови активи, като Litecoin, много често се определя от колебанията в цената на биткойн. Предполагаме, че движението на цените на lightcoin може да бъде обяснено отчасти с коефициента му S2F, но други фактори, като вероятно, коефициентът на bitcoin S2F, също имат решаващо внимание към тях. Ето как изглежда 90-дневният среден коефициент на корелация между BTC и LTC:

: Digital Asset Research

Критика на модела

Оригиналният модел на PlanB беше изразеннякои добре обмислени критики, особено тук (на английски) и тук (на английски, планираме да публикуваме превода в близко бъдеще). Авторът на първия анализ не е съгласен с разпределението на остатъците, което може до известна степен да бъде изравнено от нашето наблюдение за цикличния характер на премията / отстъпката от действителната цена към модела. Не смятаме, че това е достатъчна причина да отхвърлим нулевата хипотеза. Вторият анализ всъщност потвърждава напълно заключенията, постигнати от PlanB, макар и със заглавие, което на пръв поглед предполага несъгласие с тях. Може би най-доброто, което читателят би могъл да направи, е да прочете и двете статии и да направи независими изводи.

Комбиниране на модел с премия / отстъпка

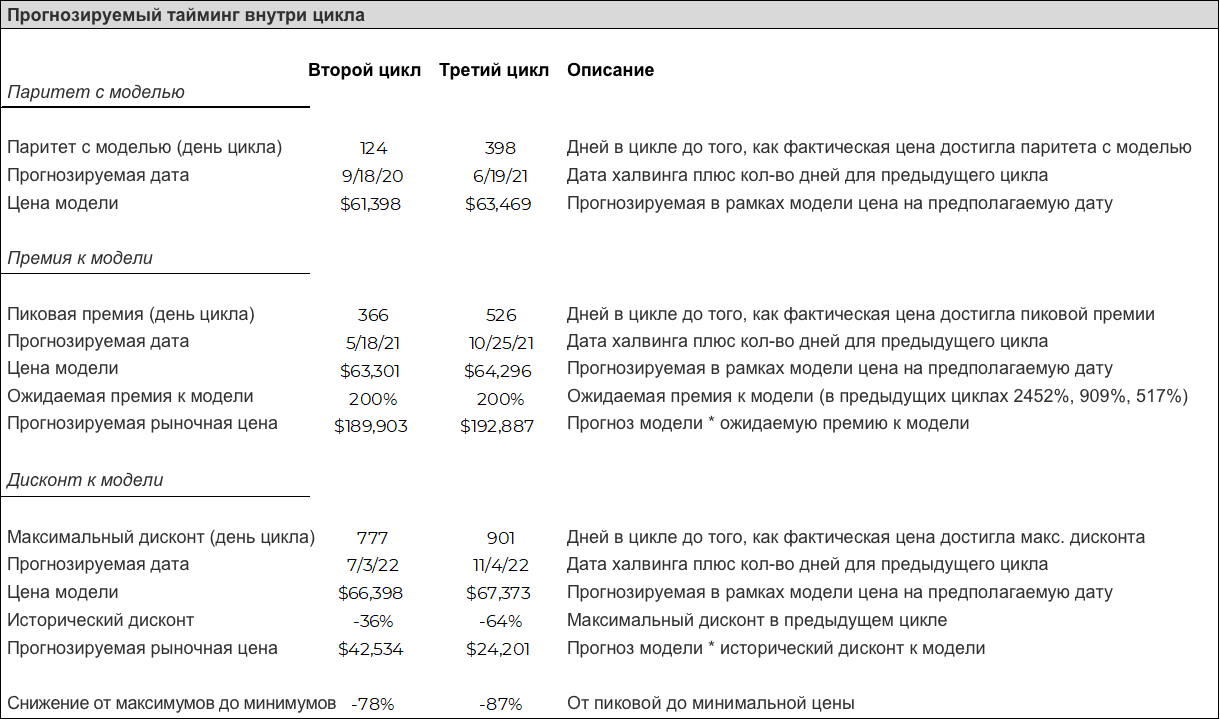

Както показахме по-рано, реалната цена, катоправилото или надминава, или изостава от симулирано. Ако комбинираме 1) прогнозите в рамките на нашия модел, 2) склонността на инвеститорите да надценяват и подценяват актива спрямо цената на модела и 3) времето в рамките на циклите, това отваря нови възможности за интересни прогнози. Разбира се, това трябва да се приема със здравословен дял на скептицизъм и да не се разглежда като инвестиционна препоръка. Имаме твърде малко данни (само 3 цикъла, 1 от които все още не е завършен, само 2 от които [настоящ и предишен], според нас са релевантни за описанието на предстоящия цикъл), за да направим убедителни заключения въз основа на тях. Въпреки това, ние намираме такъв експеримент, достоен за внимание, като един от многото възможни начини за по-нататъшно развитие на идеята.

Споделихме предстоящия цикъл (след май половинката2020 г.) в три фази: паритет с модела, премия към модела и отстъпка спрямо модела. Въз основа на втория и третия (текущ) цикъл и използвайки модела на съотношението на запасите към растежа, ние разработихме потенциален сценарий за движение на цената на BTC, представен на снимката по-долу. Всичко това с предупреждението, че това е само предсказуем модел на бъдещата цена (прогнозата може да не е оправдана) и разпределението на премията / отстъпката към модела в предстоящия цикъл се повтаря тук в съответствие с двата предишни цикъла (отново в действителност всичко може да се окаже различно). Повтарям: тук се използват няколко нива на предположения, които в бъдеще може би не могат да бъдат оправдани.

: Digital Asset Research

Паритет с модела

Фазата на паритет с модела е етапът, на койтореалната цена се повишава до симулираната и остава равна на нея. Това би означавало увеличение от текущите ~ 10 150 долара до нивото, предвидено от модела. Други характеристики на тази фаза включват повишена самоувереност, желание за комуникация с непознати и интерес към нови дейности (като дърводелство или наблюдаване на птици). Във втория цикъл тази фаза започна на 124-ия ден от цикъла, в третия цикъл се случи на 398-ия ден. Ако приемем, че датата на следващото наполовина, 05.17.2020 г., не се променя, тогава до този ден трябва да достигнем цената на модела в диапазона от 61398-63469 долара (цената на модела непрекъснато се увеличава с нарастващ коефициент S2F и в резултат на това по-ниска инфлация).

Награда за модел

Във фазата на премията към модела, реалната цена на биткойнсе издига над симулирания, много по-висок от симулирания. Тази фаза се характеризира с изключителна степен на самоувереност (все още сте живо въплъщение на успеха) и интерес към екстремни хобита, които се събудиха във вас, като смесени бойни изкуства или соколи. Носите само ризи от Cryptograffitti и сте в десетина групи по Telegram, всички чиито аватари са изключително с маски - Bane, Daft Punk или Scorpio. Започвате да се чудите по-често как да получите спящ вулкан за подземна бърлога. В предстоящия четвърти цикъл очакваме намаляване на тази премия, тъй като пазарът става все по-ефективен. Но всеки, който следи криптосферата от известно време, знае колко ирационален може да бъде понякога пазарът. Предполагаме, че максималната премия ще спадне до 200%, въпреки че от наша страна това не е нищо повече от прегръдка. Ние не изведехме уравнение, което да обясни последователността от 2452%, 909%, 517%. В предишните два цикъла тези върхове са достигнати на 366-и и 526-и ден, които за следващия цикъл приблизително ще съответстват на средата на 2021 година.

Отстъпка към модела

Последният етап е фазата на отстъпка към модела.Честите признаци на тази фаза включват връщане към религиозни вярвания, говорене с неодушевени предмети и молитва цената просто да се върне там, където беше преди две седмици, рисуване на безброй линии и триъгълници в TradingView и прекарване на повече време със семейството. В предходните два цикъла максималната отстъпка спрямо цената на модела беше постигната на 777-ия и 901-ия ден. Това съответства на намаление от 78% и 87% от максималните стойности и нещо подобно се случи във всеки от последните 3 цикъла.

заключение

След разглеждане на адресираните критични коментариИзследване на PlanB и като направихме собствен анализ, стигнахме до извода, че първоначалното проучване на PlanB е правилно, но вероятно непълно. Свиването на премиите към цената на модела и римуването на велосипед ни карат да вярваме, че някой друг термин или функция може да липсва или все още не е разкрит. Или може би, както казва професор Асват Дамодаран, стойността на биткойн като актив никога не може да бъде определена, в най-добрия случай може да бъде оценена по някакъв начин. Изглежда, че удължаването на модела във времето може да даде невероятни резултати, но аз и аз едва ли ще видим какво ще се случи през 2140 г. Ние сме съвсем сигурни в това.

Ние обаче считаме заключенията на PlanB иСобственият модел е интересно допълнение към инструментите на надеждния крипто инвеститор. Надяваме се да видим допълнителни критики и актуализации на този модел, тъй като вярваме, че откритите дискусии допринасят за нашето разбиране на този актив. И с нетърпение очакваме да изпробваме модела си в извадкови и извадкови тестове през следващата половина през май 2020 г. Дотогава се съсредоточете върху целта.

</ P>